LED驱动芯片行业面临资金与库存双重考验 运营效率成竞争关键

近年来,随着LED照明及显示市场的持续发展,上游驱动芯片企业的业务规模普遍扩大。然而,在行业扩张的背后,一系列财务数据揭示出LED驱动芯片行业正面临着应收账款攀升、库存管理承压、现金流分化等挑战,企业的运营效率和管理能力正在经历严峻考验。

应收账款持续攀升,资金回收压力加大

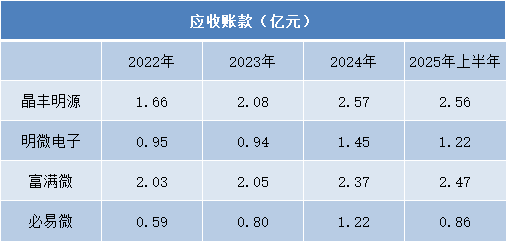

从应收账款数据来看,LED驱动芯片行业的资金回收压力正持续加大。晶丰明源的应收账款从2022年的1.66亿元增长至2024年的2.57亿元,2025年上半年仍维持在2.56亿元的高位,反映出业务扩张所带来的回款压力。

富满微的应收账款从2.03亿元稳步增至2025年上半年的2.47亿元,规模始终处于行业较高水平;明微电子虽在2023年有所回落,但2024年跃升至1.45亿元,整体呈波动上升态势;必易微也从0.59亿元上升至2024年的1.22亿元,虽规模相对较小,但波动较为明显。

更为值得关注的是,应收账款占营业收入的比例在2025年上半年出现明显跳升。富满微从2022年的26.36%持续攀升至2025年上半年的64.57%,意味着其营收中有超过六成尚未实际收回。

同期,明微电子应收账款占比从13.94%升至42.77%,晶丰明源也从15.40%上升至35.03%,必易微则由11.24%跃升至30.42%。这一比例的普遍上升,显示出行业在营业收入增长的同时,实际现金回流能力有所减弱,营运资金管理难度加大。

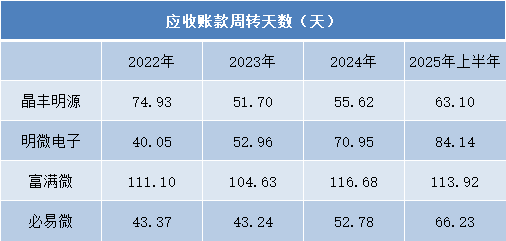

从应收账款周转天数来看,行业整体回款周期呈现拉长趋势,但企业间效率分化明显。明微电子的周转天数从2022年的40.05天持续上升至2025年上半年的84.14天,增幅超过一倍;必易微也从43.37天增至66.23天,资金回收速度有所放缓。

富满微的周转天数始终维持在110天以上的高位,2025年上半年为113.92天,远高于行业其他企业;晶丰明源虽在2023年下降至51.70天,但之后有所回升,2025年上半年为63.10天,整体呈现波动走势。

库存管理承压,周转效率有待提升

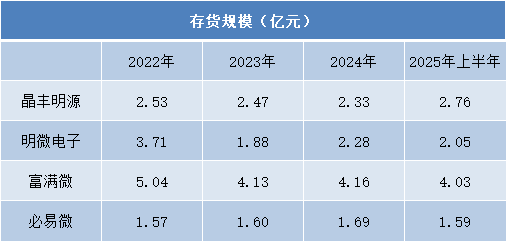

从存货规模来看,行业在经历前期调整后整体趋于稳定。富满微存货规模从2022年的5.04亿元逐步降至2025年上半年的4.03亿元,虽仍为行业最高,但去库存趋势持续;明微电子同期从3.71亿元降至2.05亿元,呈现显著下降后趋稳的态势。

值得关注的是,部分企业在2025年上半年出现库存回升。晶丰明源存货从2024年的2.33亿元回升至2.76亿元;必易微保持在1.59亿元的较低水平。这一变化反映出企业根据市场供需变化,正动态调整备货策略。

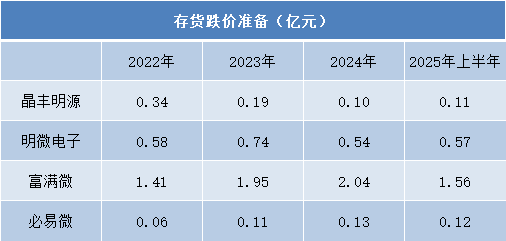

存货跌价准备方面,企业间差异显著。富满微计提规模持续居于行业首位,从2022年的1.41亿元升至2024年的2.04亿元,2025年上半年回落至1.56亿元,但仍远高于同业,显示其库存商品存在一定的减值压力。

相比之下,晶丰明源存货跌价准备从0.34亿元降至0.11亿元,库存质量明显改善;明微电子在0.54亿至0.74亿元间波动,保持稳定;必易微始终维持在0.06亿至0.13亿元的较低水平。这种分化反映出各企业库存结构和风险管理能力的差异。

从存货周转天数来看,行业运营效率整体改善。晶丰明源从130.32天降至103.70天,运营能力显著提升;必易微虽在2025年上半年反弹至148.32天,但较2022年的131.22天仍有优化。

然而,富满微和明微电子的库存周转效率仍待提升。富满微从253.57天降至216.40天,明微电子从222.83天降至181.63天,虽有所改善,但仍远高于行业平均水平,显示其库存流转速度相对较慢,资金占用压力较大。

经营性现金流分化,企业抗风险能力各异

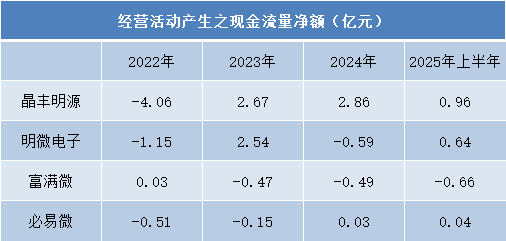

经营现金流数据进一步揭示了企业运营状况的分化。晶丰明源的经营现金流实现显著逆转,从2022年的-4.06亿元大幅改善,2023年起连续三年保持净流入,2025年上半年达到0.96亿元,显示出强劲的营运资金管理能力。必易微则呈现稳步改善趋势,至2025年上半年实现0.04亿元的正向现金流。

与之形成对比的是,富满微是四家企业中唯一连续三年半现金流为负的公司,2025年上半年达到-0.66亿元,反映其经营现金流面临持续压力。明微电子的现金流波动较为明显,2024年再度转负,2025年上半年回升至0.64亿元,呈现不稳定的复苏态势。

短期偿债能力出现分化,流动性管理重要性凸显

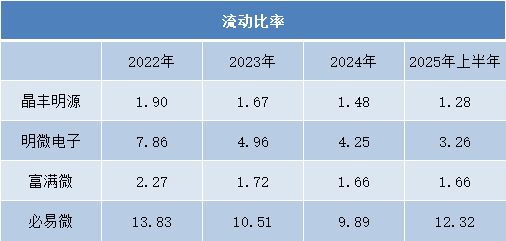

从短期偿债能力指标看,LED驱动芯片行业的流动比率和速动比率整体呈现下降趋势,但企业间分化明显。晶丰明源从2022年的1.90持续下降至2025年上半年的1.28,虽高于1的基准线,但已接近行业较低水平;富满微从2.27回落至1.66,保持在合理区间但呈现下行趋势。

相比之下,明微电子和必易微的流动比率虽从高位回落,但仍远高于行业平均水平。明微电子从7.86降至3.26,必易微从13.83小幅回落至12.32,继续显示出极强的短期偿债保障能力。这种显著分化反映出各企业在流动资产结构和负债管理策略上的差异。

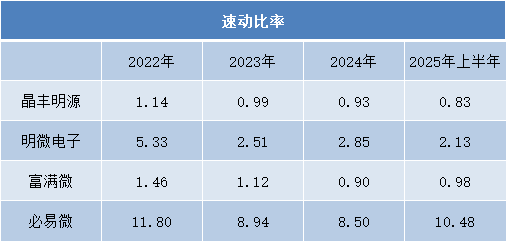

更值得关注的是,速动比率出现更明显的分化。晶丰明源从1.14持续下降至0.83,已低于1的常规安全线;富满微在0.90-0.98区间波动,持续在警戒线附近徘徊,显示出即时偿债能力承压。

而明微电子速动比率虽从5.33回落至2.13,必易微从11.80降至10.48,两者仍保持在较高水平,即时偿债能力充足。这种分化提示行业需重点关注存货和应收账款对流动性的实际影响。

总结:

综合分析LED驱动芯片行业的财务数据,可以发现在行业扩张的背后,企业正面临着共同的挑战:应收账款攀升导致资金回收压力加大,库存管理承压影响运营效率,现金流分化反映出企业抗风险能力的差异。

随着行业竞争加剧,单纯追求规模扩张的发展模式已不再可持续。企业需要更加注重运营效率的提升,加强应收账款管理,优化库存结构,改善现金流状况。特别是在技术迭代加速、市场需求多变的背景下,如何平衡业务发展与资金效率,已成为行业共同面临的管理课题。

未来,LED驱动芯片行业的竞争将不再仅仅是技术和产品的竞争,更是综合运营能力和管理效率的竞争。那些能够在保持业务增长的同时,有效管理资金风险、提升运营效率的企业,将在行业发展中占据更有利的位置。